Multibrand fashion retailers hebben het extra zwaar te verduren door de corona crisis. Hun positie in de fashionmarkt was al niet sterk voor de crisis. Ik voorzie het einde voor de multibrand fashion retailer die niet inzet op EDI met als doel VMI (Vendor Managed Inventory). Zonder VMI is het business model van de multibrand fashion retailer niet langer houdbaar en door deze crisis gaat dat pijnlijk zichtbaar worden. En ja, zoals op elk regel zullen er ook hier uitzonderingen zijn, maar dan moet je van heel goede huize komen.

In mijn blog van vorige maand beschrijf ik het belang van VMI als strategisch keuze voor de samenwerking tussen retailer en brandowner in fashion. EDI is daartoe een randvoorwaarde. Over dat laatste gaan vele van mijn voorafgaande blogs. Het is nog niet te laat, maar zonder EDI en VMI ziet de toekomst van deze retailers er ook na de crisis somber uit en zal de levensvatbaarheid van menig van hen onhoudbaar blijken.

Door de crisis zijn fashion winkels veelal lange tijd gesloten. Online maakt hier en daar wat goed, maar er is sprake van omzetdalingen van 50-90% over meerdere maanden. En dat terwijl de winkels dicht gingen op een moment dat de voorjaarscollectie net geleverd was en dus betaald moest worden. Consequentie: lage cashflow, hoge voorfinancieringskosten, hoge voorraden. Naarmate de verkoop langer uitblijft en het seizoen voortschrijdt, raakt de modische collectie verouderd en neem de waarde van de goederen drastisch af. Zodra de verkoop opstart zal eenieder van zijn te hoge voorraad af willen, hetgeen alleen lukt met forse afprijzingen, met verder margeverlies tot gevolg. Tussentijds dient de inkoop voor volgende seizoenen plaats te vinden, in volle onzekerheid over wat de toekomst ons gaat brengen. Bij de uitlevering van het nieuwe seizoen dient de retailer de goederen te betalen aan de brandowner. Daar gaat het pas echt spaaklopen met de liquiditeit. Vele faillissementen in fashion zullen volgen, naar verwachting met pieken in de maanden september en maart.

Door de crisis zijn fashion winkels veelal lange tijd gesloten. Online maakt hier en daar wat goed, maar er is sprake van omzetdalingen van 50-90% over meerdere maanden. En dat terwijl de winkels dicht gingen op een moment dat de voorjaarscollectie net geleverd was en dus betaald moest worden. Consequentie: lage cashflow, hoge voorfinancieringskosten, hoge voorraden. Naarmate de verkoop langer uitblijft en het seizoen voortschrijdt, raakt de modische collectie verouderd en neem de waarde van de goederen drastisch af. Zodra de verkoop opstart zal eenieder van zijn te hoge voorraad af willen, hetgeen alleen lukt met forse afprijzingen, met verder margeverlies tot gevolg. Tussentijds dient de inkoop voor volgende seizoenen plaats te vinden, in volle onzekerheid over wat de toekomst ons gaat brengen. Bij de uitlevering van het nieuwe seizoen dient de retailer de goederen te betalen aan de brandowner. Daar gaat het pas echt spaaklopen met de liquiditeit. Vele faillissementen in fashion zullen volgen, naar verwachting met pieken in de maanden september en maart."Een sluiting van een maand kost al snel €4 mrd aan omzet en dat bij dunne marges voor de meeste spelers", aldus Dirk Mulder in het artikel van ING (Impact van corona op de non food retail) met als conclusies onder meer:

- Het gat tussen de winnaars en verliezers in retail zal sterk toenemen.

- Supply chains zullen anders worden ingericht: risicospreiding wordt belangrijker.

- Bestaande business modellen worden sterk onder de loep genomen.

Velen vertrouwen op een wettelijk verbod op uitverkoop; het effect van zo'n verbod is echter hoogst onzeker, getuige het artikel van ABN AMRO d.d. 18 april (Verbod op uitverkoop niet effectief). Daarin onder meer: "Het voorstel van een tijdelijk verbod op uitverkoop lijkt dus sympathiek, maar het is lang niet zeker dat het effectief zal zijn. Omzeiling van het verbod, al dan niet vanuit het buitenland, en het niet kunnen aanpassen van de prijzen aan de slechte conjunctuur van het moment, lijkt beter uitverkoop gewoon toe staan met als doel om voorraden snel liquide te kunnen maken, in plaats van te pogen marge te behouden op voorraden die uiteindelijk helemaal niet worden verkocht."

Velen vertrouwen op een wettelijk verbod op uitverkoop; het effect van zo'n verbod is echter hoogst onzeker, getuige het artikel van ABN AMRO d.d. 18 april (Verbod op uitverkoop niet effectief). Daarin onder meer: "Het voorstel van een tijdelijk verbod op uitverkoop lijkt dus sympathiek, maar het is lang niet zeker dat het effectief zal zijn. Omzeiling van het verbod, al dan niet vanuit het buitenland, en het niet kunnen aanpassen van de prijzen aan de slechte conjunctuur van het moment, lijkt beter uitverkoop gewoon toe staan met als doel om voorraden snel liquide te kunnen maken, in plaats van te pogen marge te behouden op voorraden die uiteindelijk helemaal niet worden verkocht."De multibrand retailers worden veel harder getroffen dan brandowners en verticals. De oorzaken daarvan zijn de hogere kostprijs (inkopen bij brandowners) en de geringe flexibiliteit in de supply chain (vroegtijdig orders vastleggen met dwingende betalingstermijnen, voor vooraf vastgestelde winkelvloeren). De verticals hebben een veel lagere kostprijs (minder schakels in de keten), waardoor de afprijzingen minder heftig op het bedrijfsresultaat drukken. De toeleveranciers van de verticals zijn in grote mate afhankelijk van hen en daardoor beter kneedbaar. De vertical fungeert als ketenregisseur en kan daarmee het volume van de goederenstroom naar de winkelpunten zelf afremmen. De multibrand retailer heeft zich maanden voor levering al moeten vastleggen bij de brandowner en kan dat proces niet meer afremmen, althans daartoe is hij volledig afhankelijk van die brandowner.

Fastfashion verticals, maar ook veel Europese brandowners verschuiven hun risico's opwaarts in de keten. De problemen die zich daardoor in productielanden als India, Bangladesh en Myanmar opstapelen zijn ongekend schrijnend (artikel in NRC van 24 april: Miljoenen textielarbeiders in Azië dreigen hun baan te verliezen nu grote modeketens hun bestellingen massaal annuleren. "Al die praatjes van kledingmerken over ‘best practices’ zijn flinterdun gebleken.”). Door het verschuiven van die risico's ten kosten van de textielarbeiders ver weg, kunnen deze Europese fashionspelers hun eigen leed beperken, hetgeen tot een ongelijke concurrentiepositie ten opzichte van de multibrand fashion retailer leidt. Deze laatste kan qua margestructuur bij lange na niet op tegen de stuntprijzen van degene die de producenten uitknijpen.

De schakels in de fashionketen zijn nauw met elkaar verbonden. Zo ook de financieringsmodellen in de opeenvolgende schakels van die keten en de risico's op de voorraden. Het is een systeem van radartjes die in de afgelopen decennia een wankel evenwicht hebben gevonden. Door de wereldwijde verstoring als gevolg van deze corona crisis komt er zand in meerdere radartjes tegelijkertijd, waardoor het hele systeem vastloopt. Dat de fashionketen moest gaan veranderen stond al langer vast (fair trade en duurzaamheid), maar door de corona crisis worden de problemen pijnlijk zichtbaar. Uiteindelijk kan een keten alleen gezond functioneren als de verschillende schakels in de keten op een respectvolle manier met elkaar samenwerken. Daar ligt nu ook de uitdaging!

VMI als businessmodel betekent dat de retailer een keuze maakt voor een beperkte groep brandowners (in deze crisistijd leer je de juiste wel kennen) met wie je per seizoen een commitment aangaat en aan wie je de sturing van de collectie in dat seizoen overlaat; pre priced en shop floor ready. Je mag daarbij van de brandowner verwachten dat hij, op basis van gestructureerde, dagelijks data via EDI, het juiste product op het juiste moment en voor de juiste prijs aanlevert bij de shopfloor. Maar ook dat hij 'dode handel' terughaalt vanaf de shopfloor. Meer daarover in mijn blog van vorige maand.

Merkleveranciers die niet goed mee kunnen schakelen in het

VMI-model, zullen hun retailpartners zien overstappen naar de merken die al wel

het VMI-model ondersteunen of ze geheel zien verdwijnen vanwege faillissementen

als gevolg van de bij die retailers ontstane liquiditeitstekorten. De

brandowners hadden overigens ook al te kampen met een lastig

financieringsmodel: hun leveranciers willen voornamelijk vooraf betaald krijgen

(aan de kade) en hun multibrand afnemers doen er gemiddeld 50 à 60 betaaldagen

over om hun facturen te betalen. Daar zat dus al 3 maanden tussen en dat wordt

als gevolg van de corona crisis alleen maar slechter. Bovendien worden door

retailers ook orders vanwege corona geannuleerd en of afgeschaald bij

brandowners. Per saldo voldoende uitdagingen voor de brandowners en hun

multibrand retailers met betrekking tot hun gezamenlijk belang. Niet voor niets

hebben succesvolle merken als YAYA, PME, Profuomo, OPUS en Tommy Hilfiger het

VMI-model als strategisch bestempeld voor een succesvolle samenwerking met de

multibrand retailpartners.

Merkleveranciers die niet goed mee kunnen schakelen in het

VMI-model, zullen hun retailpartners zien overstappen naar de merken die al wel

het VMI-model ondersteunen of ze geheel zien verdwijnen vanwege faillissementen

als gevolg van de bij die retailers ontstane liquiditeitstekorten. De

brandowners hadden overigens ook al te kampen met een lastig

financieringsmodel: hun leveranciers willen voornamelijk vooraf betaald krijgen

(aan de kade) en hun multibrand afnemers doen er gemiddeld 50 à 60 betaaldagen

over om hun facturen te betalen. Daar zat dus al 3 maanden tussen en dat wordt

als gevolg van de corona crisis alleen maar slechter. Bovendien worden door

retailers ook orders vanwege corona geannuleerd en of afgeschaald bij

brandowners. Per saldo voldoende uitdagingen voor de brandowners en hun

multibrand retailers met betrekking tot hun gezamenlijk belang. Niet voor niets

hebben succesvolle merken als YAYA, PME, Profuomo, OPUS en Tommy Hilfiger het

VMI-model als strategisch bestempeld voor een succesvolle samenwerking met de

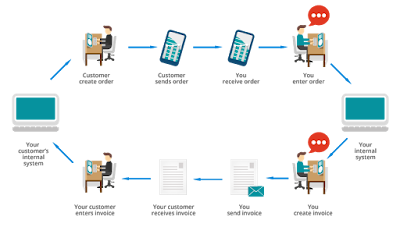

multibrand retailpartners.Een randvoorwaarde voor zowel brandowner als multibrand retailer voor deze vorm van samenwerking met een meer gespreid risico en meer flexibiliteit in de keten is een dagelijks, gestructureerde en dus geautomatiseerde data-uitwisseling, machine-to-machine, in beide richtingen (EDI derhalve).

Neem gerust contact op over de invoering van EDI en/of VMI en gebruik de tijd nu om straks versterkt gas te kunnen geven vanuit een meer uitgebalanceerd model. Ook verneem ik graag wie prijs stelt op een webinar over de hier behandelde uitdagingen en aanverwante issues.